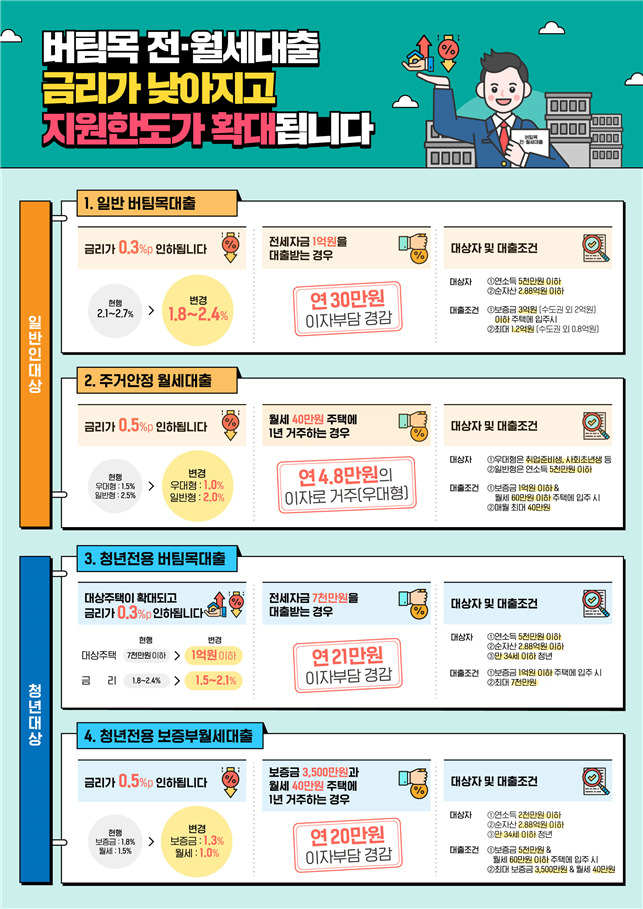

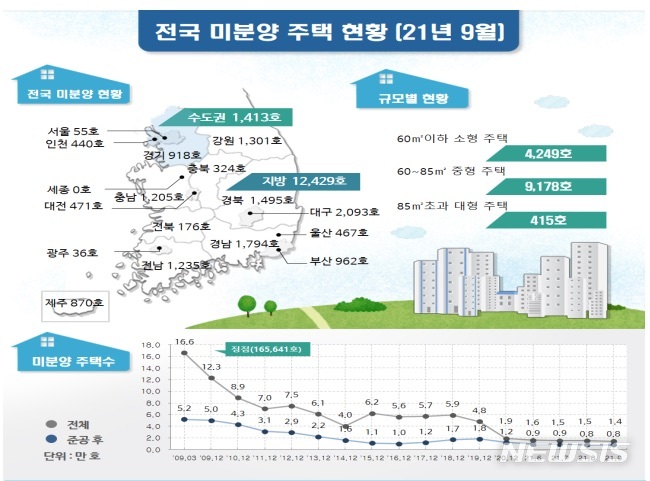

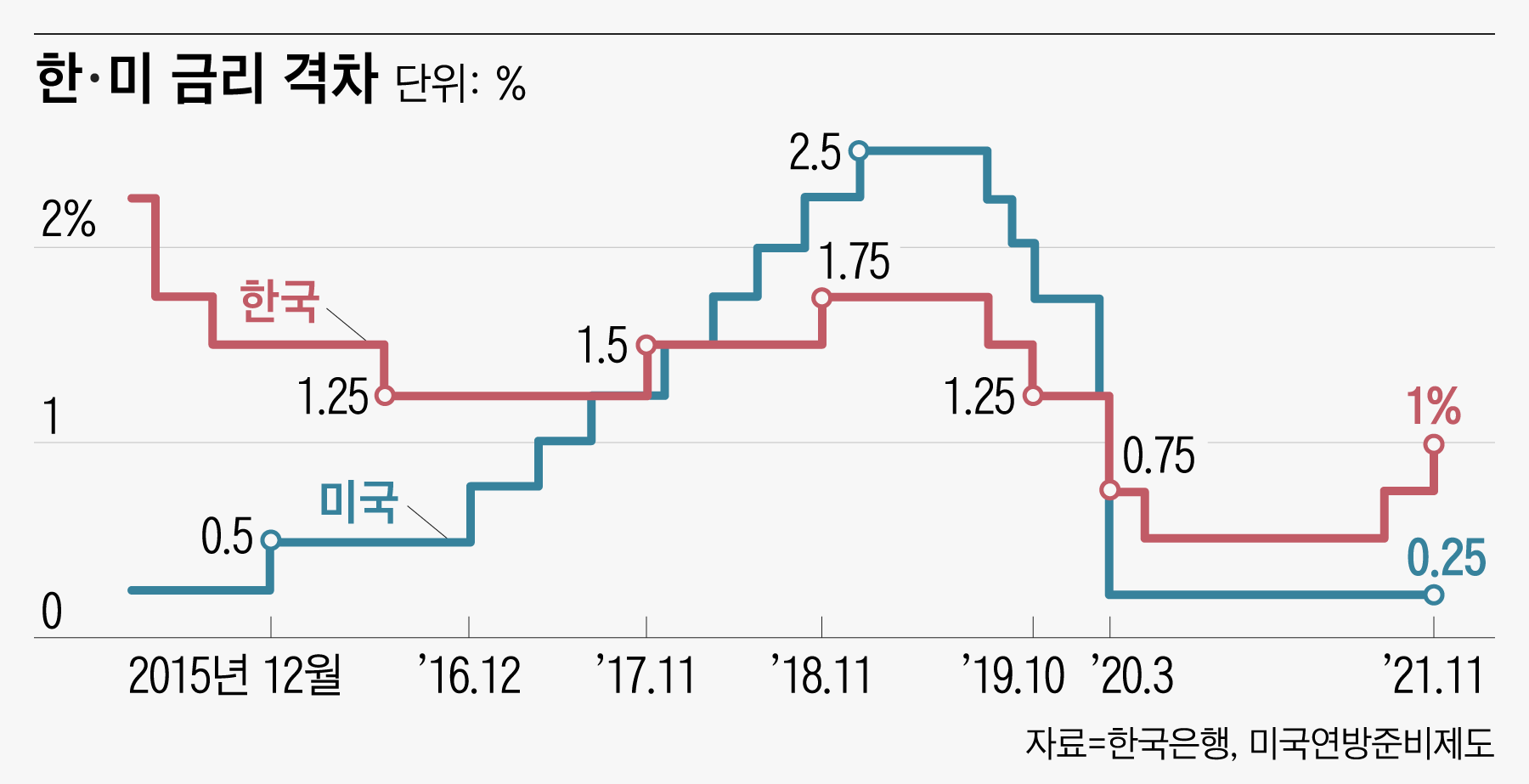

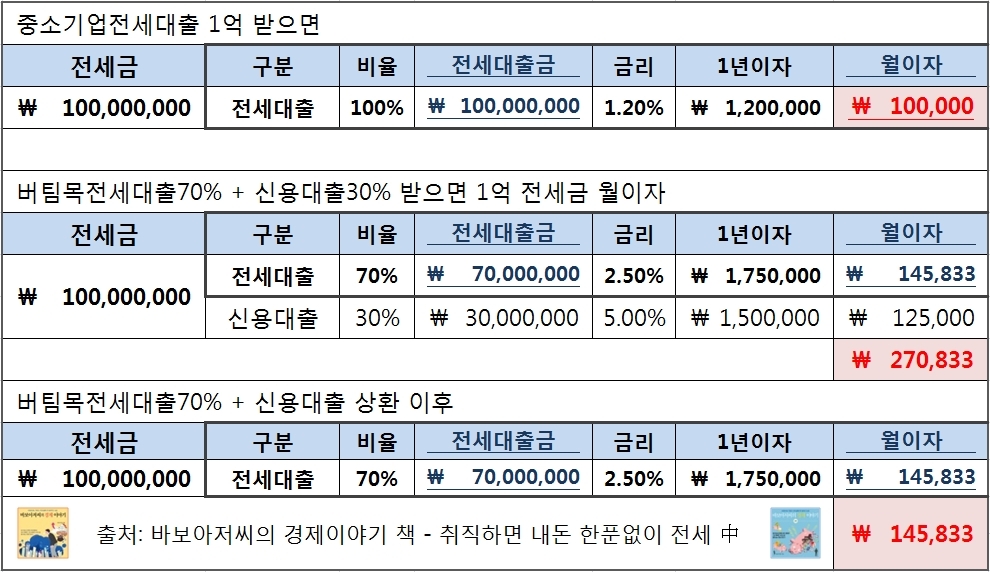

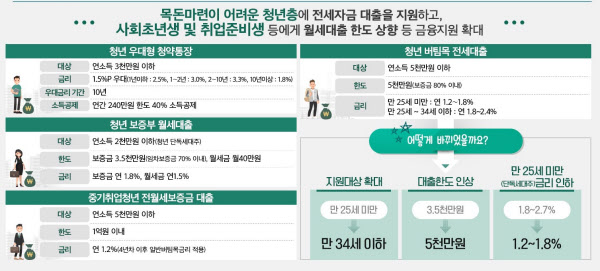

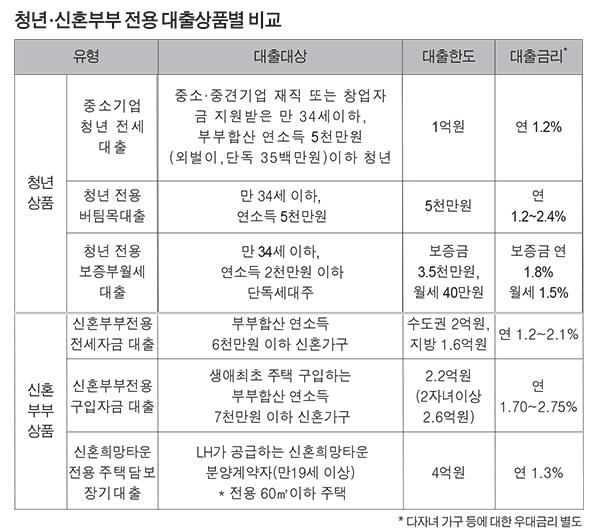

PF 대출 위기는 버팀목이 되는 전세자금대출이 근원이다. 뭔가 어이없는 말 같지만 저는 개인적으로 그렇게 생각합니다. 오늘은 버팀목이 되는 전세자금대출이 부동산 PF에 어떤 영향을 미쳤는지 알아보겠습니다.2017년부터 본격적으로 시작된 부동산 경기 활황은 아파트를 비롯해 상가, 토지 등이 수혜를 입었고 주택 규제가 발생하자 생활형 숙박시설 등이 혜택을 받았습니다. 원룸형(또는 1.5룸) 오피스텔은 가치가 크게 오르지 않았습니다. 그 이유는 원룸형 오피스텔은 소규모로 지으면 6개월~12개월이면 완공이 가능해 수요에 발맞춰 공급을 늘리기가 용이하기 때문입니다. 지난 5년간 원룸 수요는 매우 많았습니다. 금리가 싼 전세자금대출을 너무 쉽게, 특히 청년층에게 많이 해줬기 때문입니다. 통계자료가 있는 건 아니지만 현장에서 경험한 바에 따르면 부모님과 함께 살게 되는데 이런 싸고 한도도 많이 해주는 대출에 힘입어 독립을 하는 청년들이 엄청나게 늘어난 거죠. 수요가 늘어나면서 공급이 늘었습니다.

출처 부동산 R114

부동산PF대출을 간단히 설명하자면 토지매입부터 시작해서 땅을 파서 건설자재를 투입해서 완공까지 필요한 자금을 단계별로 투입해주는 대출로 규모가 큰 아파트도 부동산PF를 받는데 우량한 시공사가 시행하는 대규모 아파트는 대부분 제1금융권에서 PF를 알선하지만 규모가 작은 오피스텔이나 다가구주택을 건축할 때 저축은행이나 증권사, 보험사, 여신전문회사가 중심이 되어 대출을 알선합니다. 아래 표를 보면 (제1금융)은행은 아파트에 많은 비중이 있는 것으로 나타나며

출처 금융감독원, 한국은행 여신전문금융회사, 증권사, 저축은행은 리스크가 비교적 큰 사업지에 PF 대출을 해주지만 리스크가 크다는 것은 시행사 또는 시행하려는 개인이 자본금이 적은 상태에서 건물을 짓고 분양 또는 전세를 두고 PF 대출을 회수하기도 했습니다. 상업용 부동산 PF는 처음부터 많은 위험을 인지하고 시작하지만 주거용 부동산 PF는 그렇지 않았다는 것입니다.이러한 PF 대출은 저축은행에는 좋은 수익을 가져오고 위험이 적다고 생각되었습니다. 리스크가 적다고 생각했던 이유는 PF 대출의 든든한 버팀목인 버팀목 전세자금대출이 있기 때문입니다. 과거에는 오피스텔이나 다가구주택을 건축하면 분양을 통해 자금을 회수하고 그 자금으로 PF 대출을 갚았습니다. 시공사는 분양을 목표로 건축을 하는데 PF 대출을 해주는 저축은행 입장에서는 분양이 안 되면 그냥 전세 입주자를 찾아 자금을 회수하면 되기 때문에 적은 리스크로 높은 이자를 받을 수 있는 효도 상품이었던 것 같습니다. 2020년 초에는 시행사가 분양을 하고, 수분양자가 세입자를 찾는 것이 아니라 시행사가 세입자까지 맞춰놓고 소액투자 또는 심지어 전셋값이 매매가격보다 높아 돈을 일부 받고 시작하는 물건도 있었기 때문에 PF 잔액은 점점 늘어갔습니다. 풀옵션에 화이트톤으로 금방 더러워지지만 처음에는 그림 같은 집에서 실내를 디자인하고 세입자를 넣어 파는 물건이 성행했습니다. 한국주택금융공사 보증서 전세자금대출은 선순위가 없으면 집값을 평가하지 않고 전셋값의 일정 비율을 최고 한도로 세입자의 신용과 소득으로 대출 가능 금액이 산정돼 이런 깨끗한 신혼집에 전세 입주자를 찾기는 그리 어렵지 않았을 것으로 생각합니다.이런 상황은 전세 피해자를 양산하거나 PF 대출도 늘리는 역할도 했습니다. 부동산 PF 위기가 시작된 것은 전셋값이 하락하기 시작하면서입니다. 21년 말인 22년 초를 기점으로 전셋값이 하락하면서 전세에 맞춰 PF 대출을 상환하기 어려워지기 시작했고 단기간 PF 대출을 롤오버(기간 연장?)하면서 지금의 PF 대출 위기가 오게 된 것 같습니다. 아래 표를 보시면 전셋값이 떨어진 시점에서 PF대출 증가율이 하락하는 것을 볼 수 있습니다.

출처 금융감독원, 한국은행 여신전문금융회사, 증권사, 저축은행은 리스크가 비교적 큰 사업지에 PF 대출을 해주지만 리스크가 크다는 것은 시행사 또는 시행하려는 개인이 자본금이 적은 상태에서 건물을 짓고 분양 또는 전세를 두고 PF 대출을 회수하기도 했습니다. 상업용 부동산 PF는 처음부터 많은 위험을 인지하고 시작하지만 주거용 부동산 PF는 그렇지 않았다는 것입니다.이러한 PF 대출은 저축은행에는 좋은 수익을 가져오고 위험이 적다고 생각되었습니다. 리스크가 적다고 생각했던 이유는 PF 대출의 든든한 버팀목인 버팀목 전세자금대출이 있기 때문입니다. 과거에는 오피스텔이나 다가구주택을 건축하면 분양을 통해 자금을 회수하고 그 자금으로 PF 대출을 갚았습니다. 시공사는 분양을 목표로 건축을 하는데 PF 대출을 해주는 저축은행 입장에서는 분양이 안 되면 그냥 전세 입주자를 찾아 자금을 회수하면 되기 때문에 적은 리스크로 높은 이자를 받을 수 있는 효도 상품이었던 것 같습니다. 2020년 초에는 시행사가 분양을 하고, 수분양자가 세입자를 찾는 것이 아니라 시행사가 세입자까지 맞춰놓고 소액투자 또는 심지어 전셋값이 매매가격보다 높아 돈을 일부 받고 시작하는 물건도 있었기 때문에 PF 잔액은 점점 늘어갔습니다. 풀옵션에 화이트톤으로 금방 더러워지지만 처음에는 그림 같은 집에서 실내를 디자인하고 세입자를 넣어 파는 물건이 성행했습니다. 한국주택금융공사 보증서 전세자금대출은 선순위가 없으면 집값을 평가하지 않고 전셋값의 일정 비율을 최고 한도로 세입자의 신용과 소득으로 대출 가능 금액이 산정돼 이런 깨끗한 신혼집에 전세 입주자를 찾기는 그리 어렵지 않았을 것으로 생각합니다.이런 상황은 전세 피해자를 양산하거나 PF 대출도 늘리는 역할도 했습니다. 부동산 PF 위기가 시작된 것은 전셋값이 하락하기 시작하면서입니다. 21년 말인 22년 초를 기점으로 전셋값이 하락하면서 전세에 맞춰 PF 대출을 상환하기 어려워지기 시작했고 단기간 PF 대출을 롤오버(기간 연장?)하면서 지금의 PF 대출 위기가 오게 된 것 같습니다. 아래 표를 보시면 전셋값이 떨어진 시점에서 PF대출 증가율이 하락하는 것을 볼 수 있습니다.